股息率,简单的说就是企业每年给全体股东以每股为单位派发的现金红利与股价的比率。在A股,绝大部分都有年度派息,少部分公司还有中期派息(这一类企业主要集中在A+H),我在前面的文章中讲到,股息率可能是一支股票在极端情况下下跌的最后一道防火墙。为什么呢?因为股息率达到了5%以后,基本上就是阶段性底部了。这里还有一个重要的前提条件,那就是企业的业绩是稳定可靠的,能够持续稳定派息,这是大前提,业绩波动较大的,比如说达到了15%以上,就不太适用了。

股息率在企业业绩稳定的前提下,5%的股息回报是有竞争力的,通过数据对比,优质的银行股和公路运输等受外力影响较小的企业,基本都能够做到,当然,其股价的波动区间也相对比较固定。

这是工商银行的分红派息。

从上面的周K线图可以看出,其波动区间基本上是5.4元上下不超过10%。

这是中国最赚钱的高速公路公司,宁沪高速。股息率一直都稳定在4.2%以上,哪怕去年的疫情也能够稳定派息。

这是其对应的股价运行区间,基本上在9.5元上下波动。

所以,业绩稳定,股息稳定的企业股价与股息的比率相对是稳定的。在A股市场,我观察了好几年。所以,不喜欢风险大,做做这一类股票,每年加上灵活的操作,拿到15-20%利润是非常容易的。操作也非常简单,当股息接近3.8%的时候就卖出,接近5.5%的时候就买入,或者大涨就卖,大跌就买。

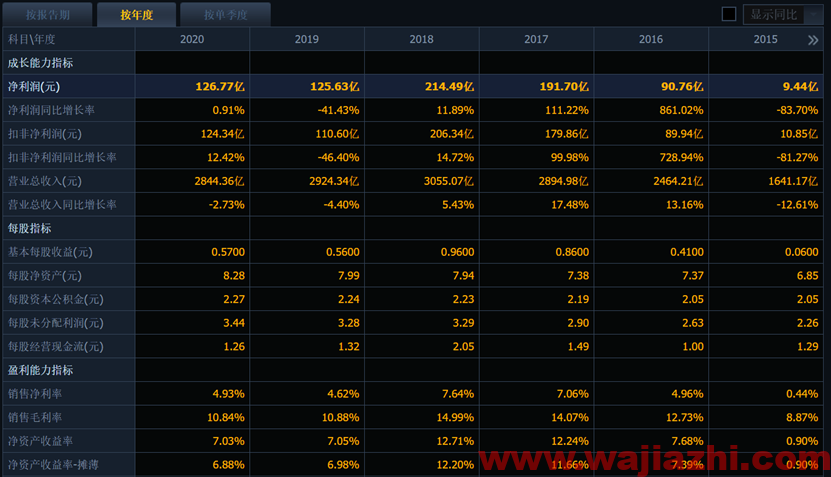

下面我们来看看派息比例较高,但是业绩不太稳定的代表企业之一,宝钢股份。

平均下来,基本上股息率都在4%以上。但是派息的绝对金额相当的不稳定,对应到企业的财务报表上面是这样的。

我们可以看到,每年的净利润受市场环境影响较大。

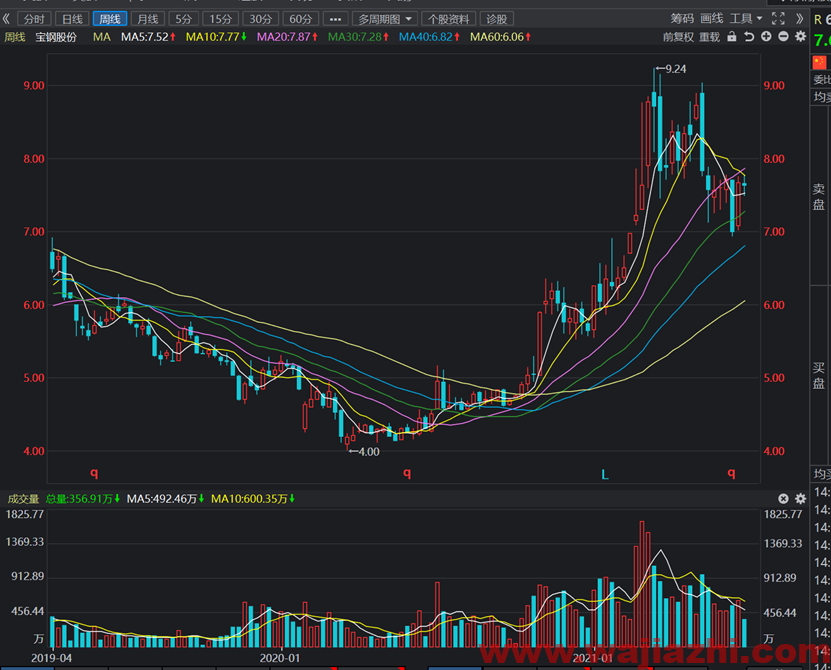

这是周K线图,今年基本上翻倍的行情。这种相对来说波动较大,所以,股息的参考价值就降低了,因为利润变化较大,虽然是一样的股息率,分子和分母也差距较大。所以,相对来说,在操作层面看净利润更加靠谱一些。只要净利润涨了,分红就会高,然后对应的股价也会高。即使是往年7%的股息率,这一类股票的股价也不会因为股息率较高而不被抛弃。这一类股票主要是做大波段,属于哪种跌3年,一年翻倍的机率,行情有时候不温不火的,一旦开启,也是非常壮观的。这一类企业主要集中在煤炭,钢铁,水泥,玻璃等行业。

还有很大一部分企业其股息率常年维持在2.5%-3.5%之间,我称为僵尸企业,基本上市盈率在10倍附近,公司每年都没有大的资金支出,公司账户上堆积大量现金,这一类企业在传媒出版,染料等一些细分领域较多,因为特殊的政策原因,公司业绩相对稳定,但是大股东不愿意更多的回报中小股东,分红派息像打发要饭的一样。股价常年不温不火,也没有炒作的空间,企业更没有做大的行业基础。这一类企业的股票最好不要碰,会耗死你,比如凤凰传媒,航民股份,皖新传媒等等。我在这一类股票上吃过相当大的亏,基本上拿了3年,亏损平均在25%以上。最后不得不割肉。

最后谈谈高成长类企业的股息率问题,企业营业收入和净利润均能够维持15%以上的增长率,那么其股息在3%也是相当不错的。企业越大,相对来说越稳定,那些营收在100亿以下的企业,从股息率来说没有多少讨论的价值,因为相当的不稳定。

综合上面的结论就是,要想以股息率为参考,那么其业绩要求是相当高的,业绩稳定是前提条件,业绩大起大落或者持续不温不火,股息率即使达到5%,也没有持有的价值。因为这点股息率,远不及股价的下跌亏损严重。股息率一般都是价值投资者最喜欢参考的指标之一。但是必须正确使用。

延伸阅读: