最近工业富联走势很惨。

2021年4月29日的季度财报公布之后,30日一根大阴线破位,走势完全追随之前不断跳水的苹果概念股。公司到底怎么了?还值得继续持有吗?下面,我们从2020年的年报出发,来看看发展前景。

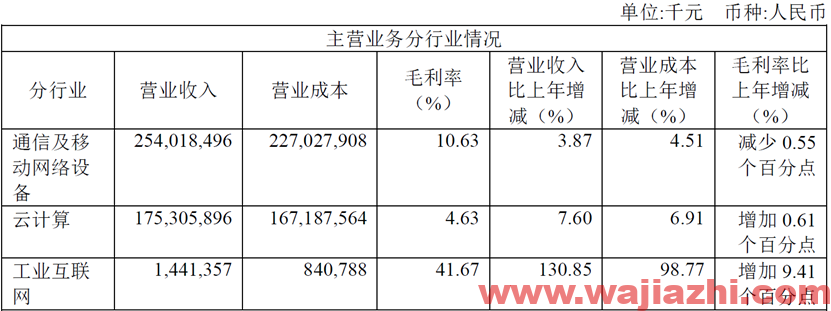

首先我们来看看主要业务。

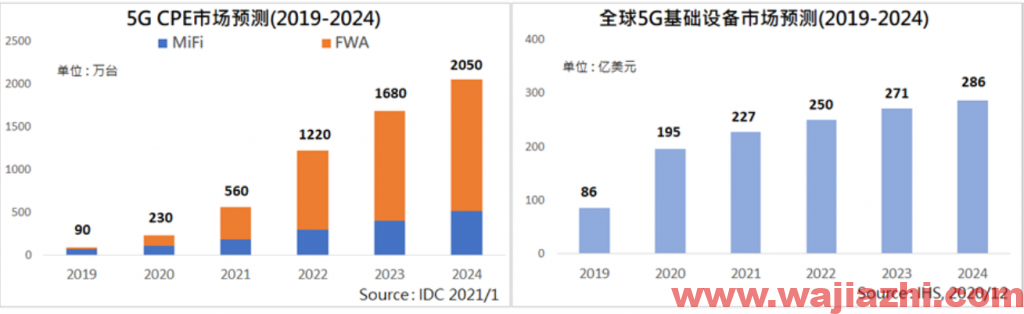

主要业务分为三大块,电子产品代工占了59%,云计算占比41%,工业互联网这一块占比不足1%。其业务基础在2021年还能够保持增长吗?答案是肯定的,我们分别引用不同机构的调研数据。

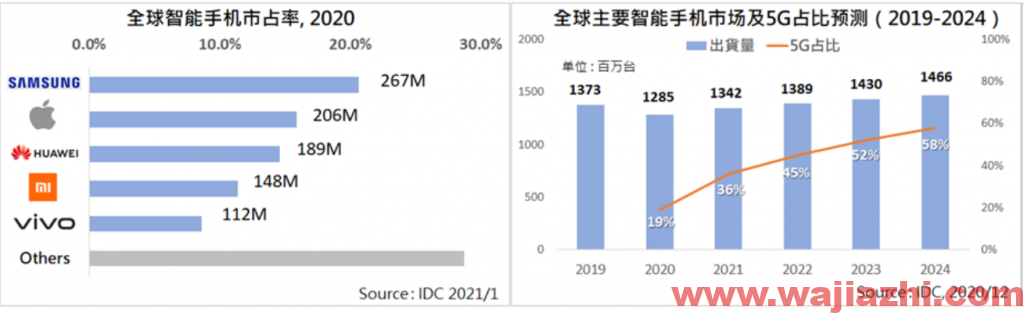

终端设备的需求是向上走的。

展望2021年,根据IDC预测,全球智能手机市场出货量有望随着周期性换机需求及新兴市场的需求支撑进一增长,全年总量将增长至13.4亿台,全年增长率4.4%。

所以,智能终端设备的需求是没有问题的,因为公司在全球市场的地位,增长与需求是能够高度匹配的。

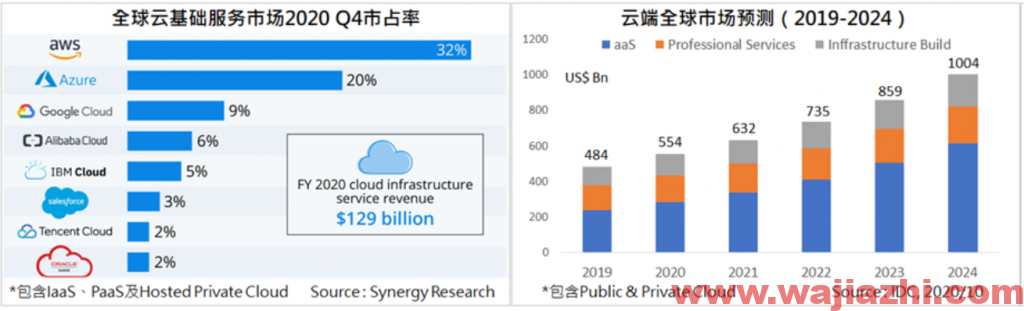

云计算领域的情况呢?

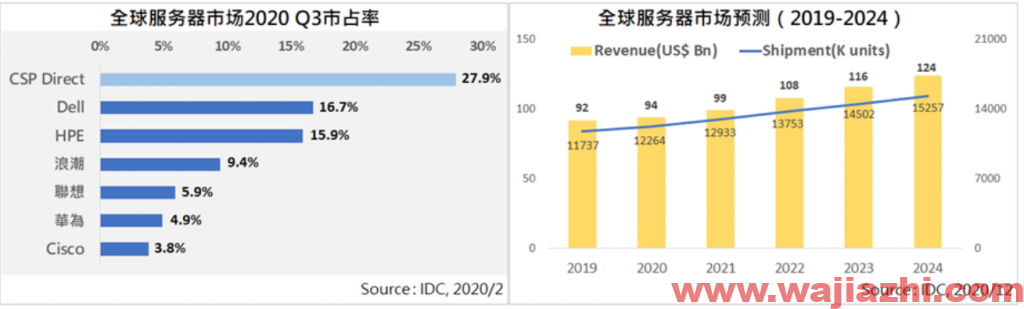

这又是另一个高速增长的市场。据IDC估计,2020全年出货量同比增幅4.5%,突破1,200万台,市场规模(以营业收入计)达940亿美金,并预期2021年增长率达5.5%、出货量达1,300万台,市场规模(以营业收入计)达990亿美金。延续2020年下半年的增长趋势,2021年全球服务器增长驱动仍将来自北美及国内云服务商。在服务器出货营业收入占比上,CSP Direct在2020年Q3已达27.9%,较去年同期增长8.8%,远高于市场平均增长率2.2%。

公司于云服务器领域提供从产品设计、技术开发、关键零组件、系统组建、运筹管理到弹性调配交付的一条龙式服务,主要客户涵盖全球市占率头部品牌商、北美前三大CSP服务商、国内头部CSP服务商及互联网应用服务企业,出货量领先市场同业竞争对手。

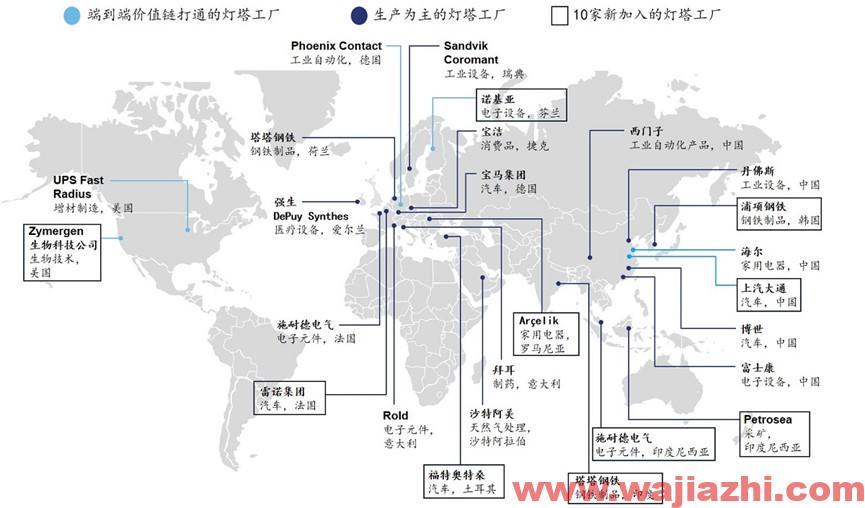

最后,工业互联网这一块业务虽然体量小,但是增长幅度很大,去年的营业收入增长率达130.85%,而且主要是落地的头部企业。业务主要是灯塔工厂业务。简单的来说,灯塔工厂是制造企业的指路明灯,展示如何从数字化中挖掘新的价值,包括大幅提升资源生产率、提高敏捷度和响应能力、加快新品上市速度、提升客制化水平等。全球现有企业。

这是未来制造业的革新方向,工业4.0的标准配置。

下面我们再来看看费用成本构成。

主要成本是直接材料占比91%,其次是直接人力成本,占比3.84%.公司R&D费用100亿。销量和管理成本分别占21.2亿和45亿。所以,跟绝大部分制造业企业一样,受原材料的影响较大。

这是工业富联从2020年财务报表中读到的直接信息。作为投资人,我们从股票投资的角度来说,更关心的是营业收入和净利润的情况,是上升,稳定,还是下降。

从业务角度来说,公司的营业收入和净利润能够满足持续增长的条件,根据目前市场预测,2021年的净利润极有可能是突破200亿的,乐观一点的话,有希望突破210亿,营业收入升破4500亿。其工业互联网板块有希望保持高增长率,那么其对利润的影响在10亿以上。综合EPS在1.1元附近 ,现有的股价是低估的,明年预期市盈率才11.5倍。

公司负债率持续下降,其现金资产在800亿以上。未来有希望启动股票回购计划。

持股价值总结,其实工业富联就是一个平台,一个制造平台,在这个平台之上,可以装下很多行业,正如在2021年5月的投资者关系沟通文件中披露的那样,工业富联就如一座航空母舰,在不断打造多艘护卫舰,形成战斗群,保证公司的行稳致远。所以,持有它的最大价值就是对智能制造的投资,对未来工业4.0的投资。我相信,随着公司新业务的不断拓展,其股价也将有更好的未来。

当前股价的低迷,我想更多的是流通股的不足造成的。即将迎来一轮又一轮的解禁和部分首发战投的退出。短期来看,对股价形成较大的压制作用。透过最新的大宗交易平台成交明显就可以看出来 ,有战投在清仓。

所以,从股东结构上面来讲,目前还是很混乱的,需要更多的时间来消化和优化持股结构。

从财务基本面来说,一家拿A的上市公司,技术图形却走出一个巨熊来。这两根大阴线需要的时间会非常长,短线交易已经没有多少价值了,可以放弃了。但是中长线,我始终坚持认为没有任何问题,中期目标价20元,长线目标价30元。毕竟,业绩增长是实打实的,正如前面说的,需要时间等首发解禁,一部分资金出局之后,才能再次迎来机构投资者的建仓,股东结构将变得更好。我们拭目以待吧。

注:本文引用数据来自工业富联2020年年报。

延伸阅读: