这家公司被称为东北茅台,倒不是因为技术有多牛,市场前景有多广阔,而是因为公司毛利率高,估值长期高企,溢价严重。

我从2020年年报开始,先来看看公司主要营业收入情况。

公司实现营业收入85.77亿元,较上年同期增长16.31%;实现归属于上市公司股东净利润30.47亿元,同比增长71.64%。子公司金赛药业实现收入58.03亿元,同比增长20.34%;实现净利润27.60亿元,同比增长39.66%。子公司百克生物实现收入14.33亿元,同比增长43.30%;实现净利润4.09亿元,同比增长133.88%。子公司华康药业实现收入5.83亿元,同比增长0.45%;实现净利润0.42亿元,同比降低1.48%。子公司高新地产实现收入7.25亿元,同比下降23.00%;实现净利润1.37亿元,同比降低41.62%。(数据来源于2020年年报)。

公司净利润主要来源于两个公司,一是金赛药业,二是百克生物。金赛药业占比高达90%。

金赛药业主要从事基因工程生物药品的研发、生产和销售,主要产品为注射用重组人生长激素(粉针剂)、重组人生长激素注射液(水针剂)、聚乙二醇重组人生长激素注射液(长效水针剂)等人生长激素系列产品及辅助生殖、妇女健康等领域产品。(数据来源于2020年年报)。

简单的说,就是儿童生长激素,促卵泡激素,当然,这两块业务未来的增长动力是有想象空间的,很难预测。但是,对比海内外同类企业,可比性还是有的,只是没有人提,也没有分析师来提而已。

百克生物的主要业务产品一是疫苗,二是中成药。共两大块。疫苗主要有三种,水痘疫苗,狂犬疫苗,流感疫苗。

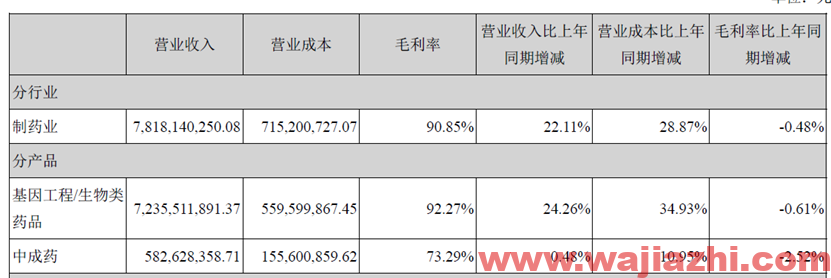

公司毛利率目前已经达到了90%以上,也就是说,能够提升的空间主要在于产品开拓方面了,不然,如果要继续提升净利润的话,那就需要降低营销和管理费用了,这两样,都是涉及到节衣缩食,放口袋里的钱,不是自己的,还不怎么花,那是不现实的。

对于医药公司来说最重要的R&D费用是多少呢?2020年是4.74亿元,这个比例是很低的,销量费用高达25亿元。当然,这也是国内医药上市公司的惯例了,销量费用是最大的成本开支。

2020年公司的经营性现金流才11亿元。按照目前这个花钱速度,很快估计又需要募集资金了。

这是最近几年的分红派息。

通过对比股东人数,我们可以发现,持股目前有进一步集中的趋势,这从下面的机构持股明细中就可以看出来了。

这也是我为什么称它为老庄股的原因。目前连续吃了接近两个跌停,市值依然高达1700亿。而公司营业收入2020年也才85亿。我个人估计是有资金在抢跑吧,因为目前市场环境杀估值挺厉害的,那些市盈率才12倍的优质公司都跌得稀里哗啦,这么高估值的长春高新要成为铁粉,那是需要承担极大风险的。

从这图上,力挽狂澜,是需要时间和市场机会的。